De a poco, los monotributistas pasarán al régimen general de autónomo y quedarán eliminados del monotributo, dando lugar con ello a la muerte fiscal para más de 1,5 millón de trabajadores.

De a poco, los monotributistas pasarán al régimen general de autónomo y quedarán eliminados del monotributo, dando lugar con ello a la muerte fiscal para más de 1,5 millón de trabajadores.

La actividad impositiva de un monotributista es bastante tranquila puesto que sus obligaciones fiscales se reducen al pago de una cuota mensual que variará de acuerdo con su categoría.

Esa es la razón donde la mayoría de los pequeños contribuyentes del régimen simplificado quieren conservar esta situación fiscal.

Lo que más le temen los monotributistas, es el paso al régimen general que conlleva un número de responsabilidades mayor que ellos y, probablemente, afronta una mayor carga tributaria.

Poco se habla de la situación de las personas que trabajan en el régimen general de impuestos (autónomos) y los que están inscriptos al régimen simple para pequeños contribuyentes (monotributo), pues los ajustes de salarios ajustados en paritarias y el bono no remunerativo no llegó a las arcas de estos trabajadores.

Estamos hablando de la friolera cantidad de 1,6 millón de monotributistas y casi 400.000 autónomos.

Lo preocupante radica en la actualización de los mínimos no imponibles de Ganancias para el año entrante y las nuevas escalas del monotributo, aparejado en consecuencia con el destino macabro de pasar al régimen general, la cuestión aquí radica en que, estos regímenes, general y simple, tienen distintos parámetros tributarios.

El régimen general tributa Ganancias bajo los parámetros e índices de la variación del Remuneración Imponible Promedio de los Trabajadores Estables (RIPTE), mientras que el monotributo por el Coeficiente de Movilidad Jubilatoria.

El año 2019 se prepara para recibir cambios significativos en el Régimen Simplificado para pequeños contribuyentes, mejor conocido como monotributo que, tal como lo indica el título de este artículo, es la crónica de una muerte anunciada.

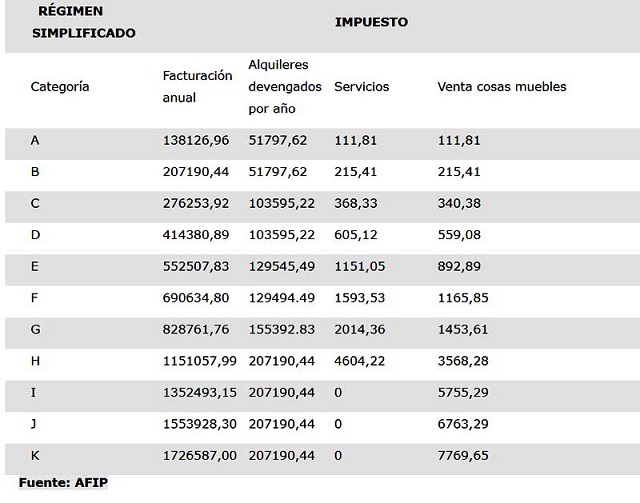

El primer cambio trascendental se verá reflejado en las escalas del régimen. Veamos:

La escala mínima «A» tendría un tope de facturación de $139.000 al año, con un promedio de $11.200 mensuales. El impuesto integrado para esta categoría será de $1.150.

Del otro lado de la tabla, la escala máxima para servicios «H» tendría un tope de facturación de $1.152.000 al año, con un promedio de $96.000 mensuales, mientras que para ventas «K» tendría un tope de facturación de $1.728.000 al año, con un promedio de $144.000 mensuales. El impuesto integrado en ambos casos será de $6.100 y $9.600, respectivamente.

Otro cambio relevante, será el modo de facturar, que pasará a una manera electrónica. A partir del 01/04/2019 ningún monotributista podrá usar factura manual; dejarán de tener vigencia las excepciones actuales. Por lo tanto, los monotributistas deberán optar por utilizar factura electrónica, mediante el portal on line de AFIP en la parte de “comprobantes en línea” o mediante un controlador y/o impresora fiscal.

Sin duda, los monotributistas deberán estar atentos a estos cambios y acomodarse a ellos para no sufrir sanciones, multas o exclusiones del régimen simple.

La Ley N° 27.346 dispone que las categorías del régimen simplificado (monotributo) se actualicen de manera automática una vez al año en base al índice de movilidad previsional, con el que se ajustan trimestralmente jubilaciones y asignaciones familiares.

La actualización automática del impuesto no sigue parámetros de facturación, sino que toma un conglomerado entre el Índice de Precios Consumidor (IPC) que es de 70% y una variación salarial (30%) con un atraso de 6 meses, tal como ocurre con las actualizaciones a jubilados y pensionados.

Con esto, el monotributista corre el riesgo de pasarse de categoría y pagar más impuesto o, peor, quedar excluido del régimen simplificado y pasar a tributar IVA e Impuesto a las Ganancias como autónomo en el régimen general de impuestos.

Tal como lo anticipé, en varias oportunidades, el monotributo tiende a desaparecer y transformarse en un responsable inscripto social.

¿Por qué? Porque el régimen de monotributo se basa en la facturación, por lo tanto, al no utilizar un índice que refleje la facturación, tal como puede ser el IPIM (precios mayoristas) o el IPC (precios minoristas), el régimen queda corto.

¿Qué significa quedar excluido del monotributo y pasar a ser Responsable Inscripto del régimen general del autónomo?

Implica que, de a poco, automáticamente, los monotributistas pasarán al régimen general de autónomos y quedarán eliminados del monotributo, dando lugar con ello a la “muerte fiscal” para más de 1,5 millón de trabajadores.

¿Por qué afirmo esto?

Porque pasar al régimen general significa que el monotributista debe cargar -a todo lo que factura- el IVA de 21%, mediante una DDJJ mensual y el tedioso Régimen Informativo de Ventas y Compras; a su vez, anualmente, pagará sobre el Impuesto a las Ganancias, tributando hasta el 35% de sus utilidades.

El resultado será tener que afrontar un mayor costo, que se trasladará a los clientes y a los formadores de precios. En estos casos, nace lo que se denomina «inflación tributaria», porque los precios aumentarán por los impuestos.

Tal como dije, es la crónica de una muerte anunciada.

Las categorías del monotributo se actualizarían 28,46% a partir del 01/01/2019.

Aquí la tabla para el 2019 según fuente de AFIP:

(Urgenete24)